I N D I C E |

|

A |

|

B |

|

1 |

|

2 |

|

3 |

|

4 |

|

5 |

|

|

|

|

EBA |

European Banking Authority – Autorità bancaria europea, istituita con il Regolamento (UE) n. 1093/2010 del Parlamento europeo e del Consiglio, del 24 novembre 2010 |

Agente |

È il soggetto di cui all’art. 128-quater del TUB |

Clienti/Clientela |

Una persona fisica o giuridica che si avvale di un servizio di pagamento in qualità di pagatore o di beneficiario o di entrambi ovvero la persona fisica o giuridica che detiene la moneta elettronica |

Conto Di Pagamento |

Un conto detenuto a nome di uno o più clienti che è utilizzato esclusivamente per l’esecuzione delle operazioni di pagamento; |

CRR |

Il Regolamento (UE) n. 575/2013 |

Esponenti Aziendali |

I soggetti che svolgono funzioni di amministrazione, direzione e controllo, comunque siano denominate le cariche |

Istituti Di Moneta Elettronica |

Gli istituti di cui all’1, co. 2, lett. h- bis), del TUB |

Istituti Di Moneta Elettronica

Comunitari |

Gli istituti di cui all’1, co. 2, lett. h-ter), del TUB; gli istituti di cui all’1, co. 2, lett. h-bis.1) del TUB |

Istituti Di Pagamento |

Gli istituti di cui all’art. 1, co. 2, lett. h- sexies), del TUB |

Istituti Di Pagamento Comunitari |

Gli istituti di cui all’1, co. 2, lett. h-septies), del TUB |

Istituto Comunitario |

L’istituto di moneta elettronica e l’istituto di pagamento aventi sede legale e amministrazione centrale in uno stesso Stato comunitario diverso dall’Italia |

Organo Con Funzione Di

Supervisione Strategica |

L’organo aziendale a cui - ai sensi del codice civile o per disposizione statutaria - sono attribuite funzioni di indirizzo della gestione dell’impresa, mediante, tra l’altro, esame e delibera in ordine ai piani industriali o finanziari ovvero alle operazioni strategiche |

Organo Con Funzione Di Gestione |

L’organo aziendale o i componenti di esso a cui -ai sensi del codice civile o per disposizione statutaria - spettano o sono delegati compiti di gestione corrente, intesa come attuazione degli indirizzi deliberati nell’esercizio della funzione di supervisione strategica. Il direttore generale rappresenta il vertice della struttura interna e come tale partecipa alla funzione di gestione |

Organo Con Funzione Di Controllo |

Il collegio sindacale, il consiglio di sorveglianza o il comitato per il controllo sulla gestione |

Organi Aziendali |

Il complesso degli organi con funzioni di supervisione strategica, di gestione e di controllo. La funzione di supervisione strategica e quella di gestione attengono, unitariamente, alla gestione dell’impresa e possono quindi essere incardinate nello stesso organo aziendale. Nei sistemi dualistico e monistico, in conformità delle previsioni legislative, l’organo con funzione di controllo può svolgere anche quella di supervisione strategica |

Partecipazione |

Ai sensi dell’articolo 1, comma 2, lett. h-quater, del TUB, le azioni, le quote e gli altri strumenti finanziari che attribuiscono diritti amministrativi o comunque i diritti previsti dall’articolo 2351, ultimo comma, del codice civile |

Partecipazione Indiretta |

Le partecipazioni acquisite o comunque possedute per il tramite di società controllate, di società fiduciarie o per interposta persona |

Partecipazione Qualificata |

La partecipazione non inferiore al 10 per cento del capitale sociale o dei diritti di voto, oppure che comporti la possibilità di esercitare un'influenza notevole o il controllo sulla gestione dell'impresa partecipata |

Prestatori Del Servizio Di Disposizione Di Ordini Di Pagamento |

Gli istituti di pagamento autorizzati a prestare esclusivamente il servizio di cui all’art. 1, comma 2, lett. h-septies.1) n. 7, del TUB |

Prestatori Del Servizio Di Informazione Sui Conti |

Gli istituti di pagamento autorizzati a prestare esclusivamente il servizio di cui all’art. 1, comma 2, lett. h-septies.1) n. 8, del TUB |

Punto Di Contatto Centrale |

Il soggetto o la struttura di cui all’art. 1, co. 2, lett. i), del TUB |

Rischi Operativi |

Il rischio di perdite derivanti dalla inadeguatezza o dalla disfunzione di procedure, risorse umane e sistemi interni, oppure da eventi esogeni. È compreso il rischio legale, ossia il rischio di perdite derivanti da violazioni di leggi o regolamenti, da responsabilità contrattuale o extra-contrattuale ovvero da altre controversie; |

Rischi Di Sicurezza |

Il rischio derivante dall’inadeguatezza o dalla mancanza di processi interni oppure da eventi esogeni che hanno, o potrebbero avere, un effetto negativo sulla disponibilità, integrità e riservatezza dei sistemi che impiegano le tecnologie dell’informazione e della comunicazione (ICT) e/o delle informazioni utilizzate per la prestazione dei servizi di pagamento. È compreso il rischio derivante da attacchi informatici o da un livello inadeguato di sicurezza fisica |

Soggetti Convenzionati Con Gli Istituti

Di Moneta Elettronica |

Le persone fisiche o giuridiche che, ai sensi dell’art. 114-bis.1 del TUB, distribuiscono o rimborsano la moneta elettronica per conto di un istituto di moneta elettronica |

Servizi Di Pagamento |

I servizi indicati nell’art. 1, comma 2, lett. h- septies.1), del TUB |

Stretti Legami |

Le fattispecie riportate nell’art. 1, comma 2, lett. h), del TUB |

Ove non diversamente specificato, ai fini delle presenti disposizioni valgono le altre definizioni contenute nel TUB e nel d.lgs. 27 gennaio 2010, n. 11.

|

|

L’obiettivo di questo contributo è di eseguire un’analisi funzionale dei nuovi “veicoli finanziari” alla luce della PSD2 voluti dal legislatore comunitario, ritagliati per gli imprenditori comunitari e a beneficio del “consumatori finali”. Le strutture imprenditoriali hanno quindi la possibilità di coniugare il loro “core business” con uno strumento finanziario flessibile ed elevare il valore aggiunto del loro servizio/prodotto.

|

|

|

|

1. Le disposizioni vigenti degli I.P. e IMEL |

|

1.1 Gli Istituti di Pagamento

|

|

Il decreto legislativo 27 gennaio 2010, n. 11, entrato in vigore il 1° marzo 2010 con la pubblicazione sul Supplemento ordinario alla Gazzetta Ufficiale n. 36 del 13 febbraio 2010, ha recepito in Italia la direttiva 2007/64/CE sui servizi di pagamento nel mercato interno (Payment Services Directive - PSD).

Il D.lgs.15 dicembre 2017, n. 218 che ha recepito la PSD2 è entrato in vigore il 13/01/2018.

Gli obiettivi della riforma (PSD2) sono rappresentati dalla tutela della clientela dal punto di vista del miglioramento della qualità dei servizi di pagamento, e della promozione di una maggiore concorrenza nel mercato dei pagamenti al dettaglio, in coerenza con il processo d’integrazione europea avviato con il progetto SEPA del quale la PSD rappresenta la cornice normativa di riferimento.

Il provvedimento abilita gli istituti di pagamento, quali nuovi soggetti giuridici a offrire i servizi di pagamento all'interno dell'UE. Gli stessi potranno esercitare anche attività commerciali, unitamente all’offerta di servizi di pagamento (attività ibrida di assoluta novità) al fine, altresì, di facilitare l'apertura del mercato nei riguardi di operatori che hanno di un'ampia rete di punti di contatto con l'utenza.

1.1.2 Il soggetto giuridico: gli istituti di Pagamento

“Gli Istituti di Pagamento sono le imprese, diverse dalle banche e dagli istituti di moneta elettronica, autorizzate a prestare i servizi di pagamento”

(art.1TUB).

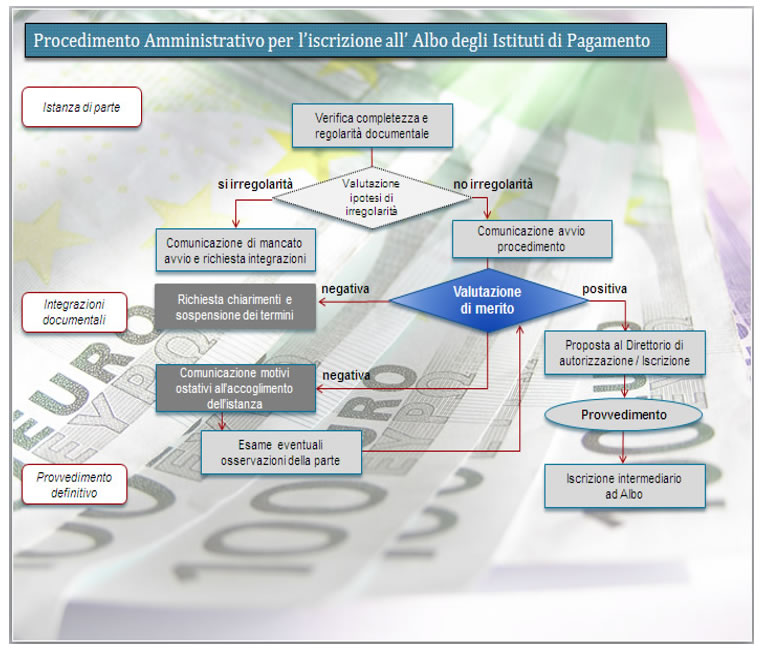

1.1.3 L’albo degli istituti di pagamento

1.“La Banca d’Italia iscrive in un apposito albo, consultabile pubblicamente, accessibile sul sito internet ed aggiornato periodicamente, gli istituti di pagamento autorizzati in Italia, con indicazione della tipologia di servizi che sono autorizzati a prestare e i relativi agenti; sono iscritte altresì le succursali di istituti di pagamento italiani stabilite in uno Stato comunitario diverso dall’Italia. Per i prestatori dei servizi di disposizione di ordini di pagamento, l’albo riporta anche i dati identificativi della polizza assicurativa o della analoga garanzia di cui al comma 1-bis dell’articolo 114-novies”.

OMISSIS

2-bis. I soggetti che prestano esclusivamente il servizio di informazione sui conti sono iscritti in una sezione speciale dell’albo di cui al comma 1, …

OMISSIS

(art. 114-septies)

1.1.4 Le condizioni per esercitare: il rilascio dell’autorizzazione degli Istituti di Pagamento

“1. La Banca d'Italia autorizza gli istituti di pagamento quando ricorrano le seguenti condizioni:

sia adottata la forma di società per azioni, di società in accomandita per azioni, di società a responsabilità limitata o di società cooperativa;

la sede legale e la direzione generale siano situate nel territorio della Repubblica ove è svolta almeno una parte delle attività avente a oggetto servizi di pagamento;

il capitale versato sia di ammontare non inferiore a quello determinato dalla Banca d'Italia;

venga presentato un programma concernente l'attività iniziale e la struttura organizzativa, unitamente all'atto costitutivo e allo statuto;

i titolari di partecipazioni di cui all’articolo 19 e gli esponenti aziendali possiedano, rispettivamente, i requisiti previsti ai sensi degli articoli 25 e 26;

non sussistano, tra gli istituti di pagamento o i soggetti del gruppo di appartenenza e altri soggetti, stretti legami che ostacolino l’effettivo esercizio delle funzioni di vigilanza.

2. La Banca d'Italia nega l'autorizzazione quando dalla verifica delle condizioni indicate nel comma 1 non risulti garantita la sana e prudente gestione ovvero il regolare funzionamento del sistema dei pagamenti.”

(art. 114-novies)

L'art. 114-novies ha recepito, quindi, il disposto di cui all'art. 10 della P.S.D., riportando i requisiti necessari per il rilascio dell'autorizzazione agli I.P. Tali requisiti sono analoghi a quelli che la normativa comunitaria ha imposto alle banche e agli MEL, con l’eccezione “dell'esclusività dell'oggetto sociale”. Gli I.P., infatti, a differenza delle banche possono svolgere contestualmente attività imprenditoriali diverse dalla prestazione di servizi di pagamento con l’istituzione di un patrimonio destinato, potendo svolgere un’attività mista prerogativa dagli ibridi.

1.1.5 I Servizi di pagamento (degli istituti di pagamento)

“1. La prestazione di servizi di pagamento è riservata alle banche, agli istituti di moneta elettronica e agli istituti di pagamento. Possono prestare servizi di pagamento, nel rispetto delle disposizioni ad essi applicabili, la Banca centrale europea, le banche centrali comunitarie, lo Stato italiano e gli altri Stati comunitari, le pubbliche amministrazioni statali, regionali e locali, nonché Poste Italiane.”

(art. 14 – sexies).

L'art. 114-sexies ha recepito il disposto della P.S.D., ed ha introdotto nell’ordinamento una riserva di attività in materia di erogazione di servizi di pagamento. Questo nuovo regime di riserva ha innovato quello in vigore in Italia, in applicazione del quale la prestazione di servizi di pagamento è riservata, oltre che alle banche e alle Poste, agli intermediari iscritti nell'elenco speciale ex art. 107 del TUB e, di conseguenza, ai “nuovi” intermediari Finanziari “vigilati” – Art. 106 TUB - come modificato dal D.lgs. 141/2010.

1.1.6 L’operatività degli I.P.

- Gli istituti di pagamento italiani possono stabilire succursali nel territorio della Repubblica e degli altri Stati comunitari nel rispetto delle procedure fissate dalla Banca d’Italia.

- Gli istituti di pagamento comunitari possono stabilire succursali nel territorio della Repubblica. Il primo insediamento è preceduto da una comunicazione alla Banca d’Italia da parte dell’autorità competente dello Stato di origine.

- Gli istituti di pagamento italiani possono prestare i servizi di pagamento in un altro Stato comunitario senza stabilirvi succursali, nel rispetto delle procedure fissate dalla Banca d’Italia (3).

- Gli istituti di pagamento comunitari possono prestare i servizi di pagamento nel territorio della Repubblica senza stabilirvi succursali dopo che la Banca d’Italia sia stata informata dall’autorità competente dello Stato di origine.

4-bis. Gli istituti di pagamento comunitari, che ai sensi dei commi 2 e 4 prestano servizi di pagamento in Italia, concedono credito collegato all’emissione o alla gestione di carte di credito nel rispetto delle condizioni stabilite dalla Banca d’Italia. Quando queste ultime non ricorrono, l’esercizio di tale attività è subordinato al rilascio dell’autorizzazione; si applica, in quanto compatibile

art. 114-novies.

- Gli istituti di pagamento italiani possono stabilire succursali o prestare servizi di pagamento in uno Stato terzo senza stabilirvi succursali previa autorizzazione della Banca d’Italia.

- Il presente articolo si applica anche nel caso di operatività transfrontaliera mediante l’impiego di agenti.

(art. 114-decies)

L'art. 114-decies nel regolamentare l’operatività degli I.P, ha introdotto il “mutuo riconoscimento” degli I.P. autorizzati in un Paese comunitario e, quindi, la libera prestazione di servizi, in conformità a quanto previsto dall'articolo 25 della Direttiva. L'articolo s’ispira a quello vigente per le banche, con la differenza che anche gli agenti (I.P.) beneficiano del “passaporto unico”, concesso all'I.P. per il quale operano. Per quanto concerne le disposizioni applicative si rinvia alla sez. 3.10: “Rete distributiva e l’operatività domestica ed estera”.

1.1.7 La vigilanza degli I.P.

- “Gli istituti di pagamento inviano alla Banca d'Italia, con le modalità e nei termini da essa stabiliti, le segnalazioni periodiche nonché ogni altro dato e documento richiesto. Essi trasmettono anche i bilanci con le modalità e nei termini stabiliti dalla Banca d'Italia.

OMISSIS…

- La Banca d’Italia emana disposizioni di carattere generale aventi a oggetto: il governo societario, l'adeguatezza patrimoniale, il contenimento del rischio nelle sue diverse configurazioni, l'organizzazione amministrativa e contabile nonché i controlli interni e i sistemi di remunerazione e incentivazione”.

(art. 114-quaterdecies)

Per assicurare la sana e prudente gestione degli I.P. la direttiva ha definito un regime prudenziale che include: requisiti patrimoniali proporzionati ai rischi operativi e finanziari a cui sono esposti gli I.P.; regole di natura organizzativa, secondo cui gli I.P. devono dotarsi di dispositivi di governo societario, procedure amministrative e contabili nonché sistemi di controllo e di gestione del rischio adeguati. Le disposizioni cui fa riferimento il comma 2 dell’art.114 Quaterdecies imperniano la sezione 3 di questo contributo titolato: “il modello organizzativo ed operativo degli Istituti”.

1.2 I nuovi Istituti di Moneta elettronica (IMEL)

1.2.1 Gli istituti di moneta elettronica: l’evoluzione

“Gli istituti di moneta elettronica sono le “imprese, diverse dalle banche che emettono moneta elettronica”.

La Direttiva 2009/110/CE (EMD) s’inserisce in un processo europeo di armonizzazione del mercato dei pagamenti – che ha raggiunto un importante traguardo con l’emanazione della “Direttiva PSD” – finalizzato ad accrescere la concorrenza in tale settore, ampliando il novero dei prestatori dei servizi di pagamento e diffondendone l’accessibilità al pubblico.

Le disposizioni di vigilanza hanno adeguato la disciplina degli istituti di moneta elettronica (“IMEL”) a quella degli istituti di pagamento, definendo in tal modo un regime prudenziale omogeneo per tutti gli intermediari che operano nel settore dei pagamenti e rispondente all’esigenza di eliminare le barriere all’ingresso del mercato dei servizi di pagamento e, in particolare, dell’emissione di moneta elettronica.

Con il decreto è stata introdotta una nuova definizione, più ampia e tecnicamente neutrale, di moneta elettronica, formulata in modo tale da non costituire un limite allo sviluppo, in futuro, di prodotti diversi da quelli a oggi più diffusi (es. carte prepagate, moneta online, ecc.).

Con riguardo ai soggetti in grado di emettere moneta elettronica, le nuove disposizioni riservano tale facoltà ai seguenti soggetti: (i) Banche; (ii) IMEL; (iii) Banca centrale europea; (iv) Poste Italiane S.p.A.; (v) Stato italiano e altri Stati comunitari; (vi) pubbliche amministrazioni statali, regionali e locali. In tale contesto gli IMEL continuano a mantenere - tra i soggetti non bancari - un ruolo privilegiato nell’emissione di moneta elettronica (rimanendo tale attività preclusa agli istituti di pagamento) e si collocano, a pieno titolo, tra i prestatori di servizi di pagamento in quanto autorizzati a svolgere l’intera gamma di servizi di pagamento, nonché a erogare, a determinate condizioni e con limiti di durata, finanziamenti in relazione ai servizi di pagamento prestati.

Gli Istituti di moneta elettronica “ibridi”

Il decreto, nell’ovviare all’esclusività dell’oggetto dell’emissione della moneta elettronica ed alla prestazione dei servizi di pagamento, ha legittimato lo svolgimento di un’attività ibrida (IMEL ibrido N.d.R.), finanziaria e non finanziaria, con patrimonio destinato.

Con l’introduzione della disciplina degli IMEL ibridi, il legislatore ha confermato l’intento di agevolare l’ingresso nel mercato dei pagamenti d’imprese commerciali – e dei soggetti operanti nel settore della grande distribuzione e delle telecomunicazioni – che potranno competere, a parità di condizioni, con i soggetti tradizionalmente operanti nel mercato dei servizi di pagamento.

1.2.2. L’albo degli Istituti di moneta elettronica

- “La Banca d’Italia iscrive in un apposito albo gli istituti di moneta elettronica autorizzati in Italia e le relative succursali nonché le succursali in Italia degli istituti di moneta elettronica con sede legale in uno Stato comunitario o extracomunitario.

- Gli istituti di moneta elettronica trasformano immediatamente in moneta elettronica i fondi ricevuti dal richiedente.

- Gli istituti di moneta elettronica possono, quindi:

- Prestare servizi di pagamento e le relative attività accessorie ai sensi dell’articolo 114-octies senza necessità di apposita autorizzazione ai sensi dell’articolo 114-novies;

- Prestare servizi operativi e accessori strettamente connessi all’emissione di moneta elettronica.”

(articolo 114-quater)

L’articolo 114-quater comma 2, prevede che gli IMEL sono tenuti a scambiare immediatamente i fondi ricevuti in moneta elettronica. Questa disposizione, unitamente a quella dell’articolo 114-bis, comma 2, impedisce che l’operatività degli IMEL possa svolgersi nelle forme previste per le banche (deposito di somme su un conto con finalità di risparmio e corresponsione di interessi). Il comma 2-bis dell’articolo 11, introdotto con la precedente direttiva IMEL, completa il recepimento delle disposizioni comunitarie, precisando che i fondi ricevuti ai fini dell’emissione della moneta elettronica non sono da considerarsi raccolta del risparmio.

Il comma 3 attuando l’articolo 6 della direttiva PSD1, riconosce la possibilità agli istituti di moneta elettronica di esercitare tutti i servizi di pagamento senza necessità di ottenere un’apposita autorizzazione. Si evidenzia quindi che, a differenza degli I.P. per i quali è richiesta un’autorizzazione specifica per ciascun servizio di pagamento che si intende prestare, l’autorizzazione degli IMEL è omnicomprensiva e riguarda quindi, oltre la moneta elettronica, tutti i servizi di pagamento. È altresì disposto che l’IMEL, ove prestasse servizi di pagamento e quindi servizi non connessi alla emissione di moneta elettronica sia assoggettato alle previsioni di cui all’articolo 114-octies e alle relative disposizioni di attuazione della Banca d'Italia; tra queste, rilevano in particolare, quelle concernenti i limiti alla concessione di credito.

1.2.3 La “Moneta Elettronica”

La Moneta Elettronica, nella nuova definizione va intesa come il valore monetario memorizzato elettronicamente, ivi inclusa la memorizzazione magnetica, rappresentato da un credito nei confronti dell’emittente che sia emesso per effettuare operazioni di pagamento come definite all’articolo 1, comma 1, lettera c), del decreto legislativo 27 gennaio 2010, n. 11, e che sia accettato da persone fisiche e giuridiche diverse dall’emittente. Non costituisce moneta elettronica:

- il valore monetario memorizzato sugli strumenti previsti dall’articolo 2, comma 2, lettera m), del decreto legislativo 27 gennaio 2010, n. 11;

- il valore monetario utilizzato per le operazioni di pagamento previste dall’articolo 2, comma 2, lettera n), del decreto legislativo 27 gennaio 2010, n. 11.

La nuova definizione, più ampia della precedente e tecnicamente neutra perché prescinde dallo strumento utilizzato per la registrazione del valore monetario, è volta a favorire l’innovazione tecnologica, poiché consente di includere non soltanto tutti i prodotti di moneta elettronica disponibili oggi sul mercato ma anche quelli che saranno sviluppati in futuro.

La stessa definizione individua gli strumenti e le operazioni che non sono da considerarsi moneta elettronica e che, pertanto, non rientrano nell’ambito di applicazione della direttiva. La norma fa rinvio al decreto legislativo 27 gennaio 2010, n. 11, di recepimento della direttiva PSD, seguendo la medesima tecnica normativa impiegata dalla direttiva. Per effetto di tale previsione non rientrano nella riserva di attività in materia di moneta elettronica l’emissione di strumenti: a) a spendibilità limitata; ovvero b) che consentano di eseguire operazioni di pagamento mediante dispositivi di telecomunicazione per l’acquisito di beni o servizi digitali.

1.2.4 L’emissione di moneta elettronica

L’art. 114-bis del T.U.B. così recita:

- “L'emissione di moneta elettronica è riservata alle banche e agli istituti di moneta elettronica.

- Possono emettere moneta elettronica, nel rispetto delle disposizioni ad essi applicabili, la Banca centrale europea, le banche centrali comunitarie, lo Stato italiano e gli altri Stati comunitari, le pubbliche amministrazioni statali, regionali e locali, nonché Poste Italiane. L’emittente di moneta elettronica non concede interessi o qualsiasi altro beneficio commisurato alla giacenza della moneta elettronica.”

L’articolo 114-bis, recepisce l’articolo 1, paragrafo 1, della direttiva PSD, la quale individua i soggetti ai quali è riservata l’emissione di moneta elettronica e precisa i confini dell’attività riservata, stabilendo la tipologia di strumenti o di operazioni di pagamento che non sono da considerarsi moneta elettronica. Il divieto di corrispondere interessi, dà attuazione all’articolo 12 della direttiva. Tale previsione discende dalla funzione economica svolta dalla moneta elettronica; essa è uno strumento destinato a effettuare pagamenti generalmente di piccolo importo in sostituzione di monete o banconote e non può essere utilizzato come deposito con finalità di risparmio.

1.2.5 L’autorizzazione degli IMEL

L’art. 114-quinquies del T.U.B. così recita:

- La Banca d’Italia autorizza gli istituti di moneta elettronica quando ricorrono le seguenti condizioni:

- sia adottata la forma di società per azioni, di società in accomandita per azioni, di società a responsabilità limitata o di società cooperativa;

- la sede legale e la direzione generale siano situate nel territorio della Repubblica;

- il capitale versato sia di ammontare non inferiore a quello determinato dalla Banca d’Italia;

- venga presentato un programma concernente l’attività iniziale e la struttura organizzativa, unitamente all’atto costitutivo e allo statuto;

- i titolari di partecipazioni di cui all’articolo 19 e gli esponenti aziendali possiedano, rispettivamente, i requisiti previsti ai sensi degli articoli 25 e 26;

- non sussistano, tra gli istituti di moneta elettronica o i soggetti del gruppo di appartenenza e altri soggetti, stretti legami che ostacolino l’effettivo esercizio delle funzioni di vigilanza.

- La Banca d’Italia nega l’autorizzazione quando dalla verifica delle condizioni indicate nel comma 1 non risulti garantita la sana e prudente gestione ovvero il regolare funzionamento del sistema dei pagamenti.

- La Banca d’Italia disciplina la procedura di autorizzazione, i casi di revoca e le ipotesi di decadenza quando l’istituto autorizzato non abbia iniziato l’esercizio dell’attività.

- La Banca d’Italia autorizza all’emissione di moneta elettronica soggetti che esercitino anche altre attività imprenditoriali quando:

- ricorrano le condizioni indicate al comma 1, ad eccezione del possesso dei requisiti di professionalità degli esponenti aziendali;

- per l’attività di emissione di moneta elettronica, la prestazione dei servizi di pagamento e per le relative attività accessorie e strumentali sia costituito un unico patrimonio destinato con le modalità e agli effetti stabiliti dagli articoli 114-quinquies.1, comma 5, e 114-terdecies;

- siano individuati uno o più soggetti responsabili del patrimonio di cui alla lettera b); ad essi si applica l’articolo 26, limitatamente ai requisiti di onorabilità e professionalità.

I requisiti per ottenere l’autorizzazione sono quindi analoghi a quelli che la normativa comunitaria impone agli I.P., ad eccezione dell’ammontare minimo di capitale versato che è fissato direttamente dall’articolo 4 della direttiva.

Il comma 4 recepisce inoltre la previsione comunitaria che consente ai nuovi IMEL di esercitare anche altre attività imprenditoriali diverse dall’emissione di moneta elettronica o dalla prestazione di servizi di pagamento, analogamente a quanto già previsto per gli istituti di pagamento. In particolare, la disposizione in commento, analogamente a quanto già previsto per gli I.P. ibridi, introduce alcuni requisiti aggiuntivi per la società, già operativa in altri settori imprenditoriali che intenda prestare servizi di pagamento.

I requisiti ulteriori rispetto a quelli previsti al comma 1 del medesimo articolo sono: a) la costituzione di un patrimonio destinato; b) la nomina di uno più responsabili, in possesso dei requisiti di cui all’articolo 26 del TUB, ai quali è affidata la gestione del patrimonio medesimo.

1.2.6 L’operatività degli IMEL

L’art. 114-quinquies del T.U.B. così recita:

“Omissis…

6. Gli istituti di moneta elettronica italiani possono operare:

- in uno Stato comunitario, anche senza stabilirvi succursali, nel rispetto delle procedure fissate dalla Banca d’Italia;

- in uno Stato extracomunitario, anche senza stabilirvi succursali, previa autorizzazione della Banca d’Italia.

7. Gli istituti di moneta elettronica con sede legale in un altro Stato comunitario, che intendono operare in Italia, possono operare nel territorio della Repubblica anche senza stabilirvi succursali dopo che la Banca d’Italia sia stata informata dall’autorità competente dello Stato di appartenenza.

8. L’emissione di moneta elettronica da parte di un istituto di moneta elettronica con sede legale in uno Stato extracomunitario è subordinata all’apertura di una succursale in Italia autorizzata dalla Banca d’Italia ai sensi del presente articolo in presenza di condizioni corrispondenti a quelle del comma 1, lettere c), d), e) ed f). L’autorizzazione è rilasciata, sentito il Ministero degli affariesteri, tenendo anche conto della condizione di reciprocità.

9. La Banca d’Italia detta disposizioni attuative del presente articolo. “

Il comma 9 attribuisce quindi alla Banca d'Italia il compito di dettare disposizioni per regolare gli aspetti di dettaglio della disciplina (ad esempio procedura autorizzativa). Le disposizioni applicative di cui si fa riferimento in punto 9 (disposizioni di vigilanza degli IMEL con documento del 20 gennaio 2012 e successivamente 17 maggio 2016 di Bankitalia) e in ultimo il 23 luglio 2019 imperniano l’intero capitolo 3 di questo documento il modello organizzativo e operativo degli Istituti. Per quanto concerne l’operatività degli istituti di moneta elettronica e gli I.P., si rinvia alle disposizioni applicative riportate alla sez. 3.10 (rete distributiva e l’operatività domestica ed estera).

|

|

|

|

- I Servizi di Pagamento e la Moneta Elettronica

|

|

2.1 I servizi di pagamento degli Istituti di Pagamento

|

2.1.1 I servizi che eroga l’Istituto di Pagamento

|

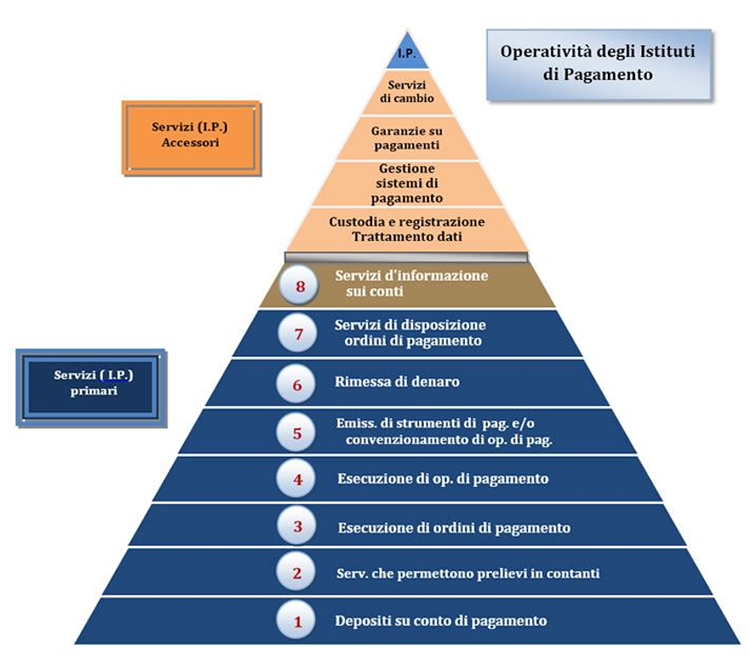

2.1.1/1 Il triangolo dei servizi di pagamento

2.1.1/2 L’articolazione dei servizi di pagamento

- Servizi che permettono di depositare il contante su un conto di pagamento nonché tutte le operazioni richieste per la gestione di un conto di pagamento;

- Servizi che permettono prelievi in contante da un conto di pagamento nonché tutte le operazioni richieste per la gestione di un conto di pagamento;

- Esecuzione di ordini di pagamento, incluso il trasferimento di fondi, su un conto di pagamento presso il prestatore di servizi di pagamento dell’utilizzatore o presso un atro prestatore di servizi di pagamento:

3.1. esecuzione di addebiti diretti, inclusi addebiti diretti una tantum;

3.2. esecuzione di operazioni di pagamento mediante carte di pagamento o dispositivi analoghi;

3.3. esecuzione di bonifici, inclusi ordini permanenti;

4. Esecuzione di operazioni di pagamento quando i fondi rientrano in una linea di credito accordata ad un utilizzatore di servizi di pagamento:

4.1. esecuzione di addebiti diretti, inclusi addebiti diretti una tantum;

4.2. esecuzione di operazioni di pagamento mediante carte di pagamento o dispositivi analoghi;

4.3. esecuzione di bonifici, inclusi ordini permanenti;

5. Emissione di strumenti di pagamento e/o convenzionamento di operazioni di pagamento;

6. Rimessa di denaro;

7. Servizi di disposizione di ordini di pagamento (PSD/NDR).

8. Servizi di informazione sui conti (PSD/NDR).

(art. 1- lett. h septies- TUB)

2.1.1/3 La PSD2 e l’impatto sui servizi di pagamento

La Direttiva PSD2 ha definito quelle norme che mirano a garantire una maggiore efficienza, possibilità di scelta e trasparenza nell'offerta di servizi di pagamento, rafforzando al tempo stesso la fiducia dei consumatori in un mercato dei pagamenti armonizzato.

L’obiettivo perseguito dal legislatore comunitario è di diffondere notevolmente gli strumenti di pagamento favorendo la competizione e quindi il contenimento dei costi proteggendo i diritti della parte debole rappresentata dal consumatore.

Il Regolamento applicativo mira quindi ad accrescere il livello di concorrenza e di integrazione del mercato europeo delle carte di pagamento, fissando un limite alle commissioni interbancarie (c.d. lnterchange fees) addebitabili dal PSP emittente la carta (issuer) al PSP che convenziona un esercente (Aquirer) ogniqualvolta un consumatore effettua un pagamento basato su carta.

La Direttiva e il Regolamento attribuiscono alla European Banking Authority (EBA) il ruolo di regolatore di secondo livello nonché di promotore del coordinamento tra le diverse Autorità nazionali. La cornice normativa di cui alla Direttiva e al Regolamento è quindi completata dagli standard tecnici (direttamente applicabili) e dagli orientamenti dell'EBA. Per quanto concerne i "Distribuzione della moneta elettronica" si permette agli Stati membri di autorizzare gli istituti di moneta elettronica a distribuire e rimborsare moneta elettronica attraverso persone fisiche o giuridiche convenzionate che agiscono a loro nome. Inoltre, è previsto che le banche con sede legale in uno Stato terzo possono avvalersi di soggetti convenzionati per la distribuzione e il rimborso della moneta elettronica in Italia solo a condizione che stabiliscano una succursale, autorizzata dalla Banca d'Italia.

Con il nuovo articolo 114-quater Banca d’Italia iscrive in un apposito albo gli istituti di moneta elettronica autorizzati in Italia e le succursali degli stessi stabilite in uno Stato membro diverso dall'Italia.

Per quanto concerne la tenuta dell’albo degli istituti di pagamento (Articolo 114-septies "Albo degli istituti di pagamento"), sono iscritti, oltre agli istituti di pagamento autorizzati in Italia, anche le succursali degli stessi stabilite in uno Stato membro diverso dall'Italia.

Viene previsto che gli istituti di pagamento ottengano il rilascio dell’autorizzazione allo svolgimento dell'attività da parte della Banca d’Italia, anche quando hanno la sede legale e la direzione generale situate nel territorio della Repubblica e svolgano effettivamente almeno una parte dell'attività soggetta ad autorizzazione sul territorio della Repubblica.

La PSD2 estende le regole di trasparenza e corretta informativa alle transazioni “one leg”, ovvero quando uno dei due Prestatori di Servizi di Pagamento è situato nel territorio dell’Unione Europea. Le disposizioni applicative di cui al decreto saranno applicate con qualsiasi valuta. Per la precedente PSD I il perimetro era limitato alle transazioni in Euro.

I servizi innovativi dalla PSD2 sono rappresentati dai servizi di accesso al conto tramite soggetti diversi da chi gestisce i conti con il nome di Third Party Payment Services Provider (o TPP):

- (PISP), Payment Initiator Service Provider ovvero fornitori di servizi che avviano un pagamento per conto dell’utente abilitati alla prestazione di servizi di Payment Initiation attraverso l’ordine di pagamento emesso su richiesta dell’utente di servizi di pagamento relativamente a un conto di pagamento detenuto presso un altro prestatore di servizi di pagamento ( punto 7); in sostanza il cliente anziché effettuare i pagamenti direttamente dalla propria banca, può utilizzare Payments Initiation Service Provider (PISP) per eseguire un pagamento attraverso il quale trasmette le istruzioni alla propria banca medesima.

- (AISP), Account Information Services Provider abilitati alla prestazione di servizi di informazione conti finalizzato a fornire informazioni strutturate relativamente a uno o più conti di pagamento intestati all’utente di servizi di pagamento ma detenuti presso un altro prestatore di servizi di pagamento o presso più prestatori di servizi di pagamento (punto 8);

- Prestatori di Servizi di Pagamento già abilitati ad emettere strumenti di pagamento basati su carta che possono offrire nuovi prodotti chiamati Decoupled Card. una terza macro area è rappresentata dai servizi online di conferma fondi (c.d. Card initiated services – CIS);

- non potranno mai, comunque ed in alcun modo, intermediare fondi;

- dovranno possedere un’assicurazione per la responsabilità civile professionale, valida in tutti i territori in cui offrono i loro servizi, o altra analoga garanzia;

- Dovranno informare esaustivamente l’utilizzatore dei servizi da esse offerti in modo chiaro ed inequivocabile;

La PSD2 introduce inoltre il concetto di “Autenticazione forte del cliente” (cd. Strong Customer Authentication – SCA).disponendo che un prestatore di servizi di pagamento la applichi quando il pagatore:

- Accede al suo conto di pagamento online;

- Dispone un’operazione di pagamento elettronico. In questo caso, quando la disposizione avviene a distanza (come nel caso di un servizio di Payment Initiation, per esempio) i prestatori di servizi di pagamento devono applicare l’autenticazione forte del cliente, comprendendo elementi che colleghino in maniera dinamica l’operazione a uno specifico importo e a un beneficiario specifico;

- Effettua qualsiasi azione, tramite un canale a distanza, che può comportare un rischio di frode nei pagamenti o altri abusi.

La nuova direttiva prevede che laddove l’esercente orientasse (con ciò escludendo l’imposizione) l’acquirente pagatore verso l’uso di uno specifico strumento di pagamento, questo non può applicare nei confronti del pagatore alcuna sovrattassa (il cosiddetto “surcharging”, appunto), solamente per l’uso di quegli strumenti di pagamento ai quali si applicano le commissioni d’Interchange interessate dal regolamento in esame.

Interchange fee dei pagamenti con carta

Relativamente alle commissioni interbancarie sulle operazioni di pagamento basate su carta il decreto dispone in via generale che per le operazioni tramite carte di debito e prepagate ad uso dei consumatori (con ciò escludendo le carte aziendali) i prestatori di servizi di pagamento debbano applicare una commissione interbancaria per ogni operazione non superiore allo 0,2% del valore dell’operazione; tale percentuale può aumentare sino allo 0,3% del valore dell’operazione per le sole carte di credito ad uso dei consumatori (anche in questo le carte aziendali sono escluse). Con la nuova direttiva, in caso di pagamenti non autorizzati, ai consumatori potrà essere chiesto solo di sostenere perdite più limitate, fino a un massimale pari a 50 euro.

La Banca d’Italia, infatti, ha ricordato che entro il 14 settembre 2019 tutti i prestatori di servizi di pagamento tradizionali, che detengono conti dei clienti accessibili online, devono predisporre un’interfaccia di accesso (Api) per consentire ai nuovi operatori fintech (c.d. Third Party Providers, introdotti dalla Psd2) di svolgere i nuovi servizi di disposizione ordini di pagamento o di informazione sui conti.

Transazioni “one-leg”

La PSD2 inoltre estende le regole di trasparenza e corretta informativa alle transazioni cosiddette “one leg”, ossia quando solo uno dei due Prestatori di Servizi di Pagamento si trova nel territorio dell’Unione Europea.

le regole di trasparenza e corretta informativa si applicano sulle transazioni di pagamento effettuate in qualsiasi valuta.

In ambo i casi, le disposizioni di cui al decreto di recepimento PSD2 si applicano alle parti delle operazioni di pagamento eseguite nell’UE.

Le nuove regole sulla tutela dell’utilizzatore

Con la nuova direttiva, in caso di pagamenti non autorizzati, ai consumatori potrà essere chiesto solo di sostenere perdite più limitate, fino a un massimale pari a 50 euro, contro i 150 europrecedenti.

In merito alla revisione delle regole per il “surcharging”. La nuova direttiva prevede infatti che laddove l’esercente orientasse (con ciò escludendo l’imposizione) l’acquirente pagatore verso l’uso di uno specifico strumento di pagamento, questo non può applicare nei confronti del pagatore alcuna sovrattassa (il cosiddetto “surcharging”, appunto), solamente per l’uso di quegli strumenti di pagamento ai quali si applicano le commissioni d’Interchange interessate dal regolamento in esame.

Nel decreto di recepimento PSD2, invece, il divieto è esteso a qualsiasi strumento di pagamento e inoltre, non prevede più la possibilità per il beneficiario di applicare una riduzione del prezzo del bene venduto in considerazione dell’uso di un determinato strumento di pagamento, possibilità invece prevista nel decreto legislativo 27 gennaio 2010, n. 11 (decreto di recepimento PSD1) prima della modifica introdotta con il d.lgs. 218/2017.

2.1.1/4 L’analisi dei servizi di pagamento

Nel prosieguo viene eseguita un’analisi individuale dei servizi di pagamento.

1 “Servizi che permettono di depositare il contante su un conto di pagamento nonché tutte le operazioni richieste per la gestione di un conto di pagamento”

(art. 1, co. 2 lett. h septies 1 – n°1 TUB)

2 “Servizi che permettono prelievi in contante da un conto di pagamento nonché tutte le operazioni richieste per la gestione di un conto di pagamento”

(art. 1, co. 2 lett. h septies 1 – n°2 TUB)

Si premette che il conto di pagamento è un “conto detenuto a nome di uno o più utenti di servizi di pagamento che è utilizzato per l’esecuzione di operazioni di pagamento”. I depositi su conti di pagamento sono rappresentati da versamenti sul proprio conto di pagamento. Tra i servizi che permettono di disporre il contante e/o versare e/o prelevare il contante da un conto di pagamento va incluso l’ultimo degli sportelli ATM. Rientra nella sezione di conto di pagamento il conto sul quale vengono addebitate e accreditate le operazioni a volere su una carta di debito o di credito.

Nello specifico, il deposito su un conto di pagamento consiste nel versamento di contante su un conto e comprende il servizio di “cassa continua” ossia di deposito di contante su un conto di pagamento eseguito presso uno sportello automatico. Ai fini del rispetto dei tempi di disponibilità delle somme versate di cui all’articolo 22 del decreto, per tale ultimo servizio il versamento si intende effettuato dal cliente nel momento in cui il contante versato viene ritirato presso lo sportello automatico e le attività di controllo e contazione sono espletate dal prestatore dei Servizi di Pagamento (I.P.). Il prestatore dei servizi di pagamento è tenuto ad informare l’utilizzatore (il cliente) nei tempi di esecuzione del servizio di cassa continua.

Attività connesse con i conti di pagamento- La gestione di somme di denaro da terzi dell’I.P.

Al fine di gestire i conti di pagamento gli I.P. devono rispettare i seguenti dettami:

- Le somme di denaro ricevute dai clienti e registrate nei conti di pagamento dall’istituto ovvero quelle ricevute dall’istituto di moneta elettronica a fronte della moneta elettronica emessa sono:

- Depositate presso una banca autorizzata ad operare in Italia in conti intestati agli istituti depositanti con l’indicazione che si tratta di beni di terzi; detti conti sono tenuti distinti da quelli dell’istituto;

- investite in titoli di debito qualificati, depositati presso depositari abilitati;

- Investite in quote di fondi comuni di investimento armonizzati il cui regolamento di gestione preveda esclusivamente l’investimento in titoli di debito qualificati o in fondi di mercato monetario.

- Le attività in cui risultano investite le somme di denaro registrate nei conti di pagamento o ricevute a fronte della moneta elettronica emessa costituiscono patrimonio distinto a tutti gli effetti da quello dell’istituto

(cfr. art. 114-quinquies 1 e 114 duodecies del TUB).

3 “Esecuzione di ordini di pagamento, incluso il trasferimento di Fondi su un conto di pagamento presso il prestatore di servizi di pagamento all’istituto o presso un altro prestatore di servizi di pagamento

3.1 Esecuzione di addebiti presso prestatore di servizio di pagamento;

3.2 Esecuzione di operazione con carta di pagamento presso prestatore di servizio di pagamento;

3.3 Esecuzione di bonifici presso prestatore di servizio di pagamento”

(art. 1, co. 2 lett. h septies 1 – n°3 TUB)

L’esecuzione dell’ordine di pagamento va intesa come qualsiasi istruzione data da un pagatore o da un beneficiario al proprio prestatore di servizi di pagamento con la quale viene chiesta l'esecuzione di un'operazione di pagamento. Per “operazioni di pagamento” si intende, altresì, quell’“attività” posta in essere dal pagatore o dal beneficiario di versare, trasferire o prelevare fondi, indipendentemente da eventuali obblighi sotto stanti tra pagatore e beneficiario (punto3).

Esecuzione di addebito - addebito diretto

Con l’operazione di addebito sul conto, il cliente da una disposizione al proprio I.P. ad effettuare un pagamento attingendo dal proprio C.D.P. (è facoltà del cliente scegliere la modalità di pagamento, una tantum, minimo o versare un importo fisso - punto 3.1).

L’esecuzione di un’operazione con la carta di pagamento prevede l’utilizzo di:

- carta di credito;

- carta di debito;

con l’addebito sul proprio conto di pagamento (punto 3.2 suddetto).

L’esecuzione di bonifico sottende un ordine di pagamento che un soggetto indirizza nei confronti del proprio I.P., affinché quest'ultimo trasmetta una somma di denaro presso una banca/ I.P. controparte, con la richiesta di pagare la stessa somma ad un indicato beneficiario. Un bonifico è altresì un'operazione che consente il trasferimento di fondi da una persona fisica o giuridica (ordinante) ad un'altra (beneficiario). Il trasferimento dei fondi può avvenire addebitando ed accreditando i rispettivi C.d.P. (conti di pagamento), oppure per cassa, cioè presentando il corrispettivo in contanti all’I..P. che origina il pagamento oppure ritirando il corrispettivo in contanti presso la banca ricevente (punto 3.3).

4.” Esecuzione di operazioni di pagamento quando i fondi rientrano in una linea di credito accordata ad un utilizzatore di servizi di pagamento:

4.1 esecuzione di addebiti diretti, inclusi addebiti diretti una tantum;

4.2 esecuzione di operazioni di pagamento mediante carte di pagamento o dispositivi analoghi;

4.3 esecuzione di bonifici, inclusi ordini permanenti;”

(art. 1, co. 2 lett. h septies 1 – n°4 TUB)

L’I.P. può concedere finanziamenti relativi ai specifici servizi di pagamento nel rispetto delle seguenti condizioni:

- il finanziamento è accessorio e concesso esclusivamente in relazione all'esecuzione di un'operazione di pagamento;

- il finanziamento è di breve durata, non superiore a dodici mesi. Può essere di durata superiore a 12 mesi il finanziamento concesso in relazione ai pagamenti effettuati con carta di credito;

- il finanziamento non è concesso utilizzando fondi ricevuti o detenuti ai fini dell'esecuzione di un'operazione di pagamento;

- a fronte di rischio di credito derivante dai finanziamenti gli istituti sono tenuti a mantenere la datazione parte nominale minima.

La linea di credito può essere accordata agli utilizzatori dei servizi di pagamento esclusivamente per i seguenti punti:

- N°3 per esecuzione di ordini di pagamento;

- N°5 in quanto connesso con l’utilizzo di strumenti di pagamento

(vedasi punto n°5 successivo);

5. “Emissione di strumenti di pagamento e/o convenzionamento di operazioni di pagamento”

(art. 1, co. 2 lett. h septies 1 – n°5 TUB)

5.1 L'Emissione dello "strumento di pagamento" consta nell'emissione di “qualsiasi dispositivo personalizzato e/o insieme di procedure concordate tra l'utilizzatore e il prestatore di servizi di pagamento e di cui l'utilizzatore di servizi di pagamento si avvale per impartire un ordine di pagamento”. Le caratteristiche tecniche e di funzionamento dello strumento di pagamento (esempio carte fisiche ovvero dispositivi di autenticazione).

L’emissione di carte (IUSSING)

L’emissione di carta implica lo svolgimento di una serie di operazioni in quanto l’emittente concede al titolare un credito di durata pari al periodo intercorrente tra la data della spesa e la data del pagamento. Esso di norma predispone un sistema di valutazione al fine di definire il merito creditizio dei richiedenti e determinare i limiti di utilizzo della carta. Inoltre, esso provvede all’addebito sui conti sui conti di pagamento del titolare dell’importo speso, all’inizio degli

estratti conto e, di solito, si costituisce quale garante del buon fine del pagamento, assumendo i rischi derivati da una eventuale insolvenza del titolare e da un uso fraudolento della carta e gestendo le contestazioni e le eventuali azioni per il rischio dei crediti.

5.2 Acquisizione di strumenti di pagamento (Acquiring)

L'acquisizione di strumenti di pagamento (Aquiring) sottende la stipula di apposito contratto per il convenzionamento di soggetti (ad esempio, esercizi commerciali) con lo scopo di abilitarli all'accettazione di uno strumento di pagamento secondo le regole del circuito di riferimento accompagnata dalla gestione dei relativi flussi finanziari.

L’Aquiring è quindi l’insieme di quelle attività relative alla “gestione dell’accettazione” delle carte di pagamento e alla “negoziazione delle transizioni” e quindi la sottoscrizione di convenzioni contrattuali con punti di accettazione (ad esempio negozi, hotel, ristoranti, distributori di carburante, ecc.) ovvero di partner convenzionale.

L’Aquirer, nello specifico, è chi convenziona l’esercente per l’accettazione di un determinato carta di pagamento, gestendo la transazione commerciale in tutte le sue fasi, dalla richiesta alla negoziazione e svolgendo la funzione di tramite tra il negozio e l’emittente dello strumento di pagamento, nei diversi circuiti di pagamento. L’Aquirer quindi è un soggetto indipendente che provvede alla gestione delle autorizzazioni con Carte appartenenti a circuiti di Credito o Debito nazionali/ internazionali. In quest’ambito, tra Aquirer e partner convenzionato vengono stipulati contratti in base ai quali il partner accetta la relativa carta come mezzo di pagamento, riceve gli accrediti degli importi relativi ai pagamenti effettuati a suo favore dai titolari delle carte e riconosce come controprestazione una commissione all’Aquirer.

5.3 Gli strumenti di pagamento: la carta di credito

La carta di credito viene rilasciata al richiedente sulla base di un contratto stipulato con la banca / I.P. o la società emittente; questa invia al titolare l’elenco (estratto conto) degli acquisti effettuati a scadenze fisse (di solito mensili). Il titolare è tenuto a restituire alla banca / I.P. o alla società emittente l’importo complessivo degli acquisti effettuati in un’unica soluzione il mese successivo, senza spese di interessi; in genere, ciò avviene attraverso l’addebito automatico del proprio conto di pagamento. Se il contratto lo prevede il pagamento può avvenire ratealmente; in questo caso viene addebitato un interesse ad un tasso definito contrattualmente.

L’uso della carta di credito avviene in genere attraverso l’apposizione della propria firma, conforme a quella apposta sul retro della carta, sulla ricevuta di pagamento. La carta viene rilasciata dalla banca o dalla società emittente (I.P.) dopo una valutazione della solvibilità del cliente, cioè della sua capacità a restituire le somme che, pur se per un breve lasso di tempo, gli vengono anticipate.

5.4 La carta di debito o Bancomat

La carta di debito viene, di norma, rilasciata da una banca o un I.P. su iniziativa di questi o su richiesta del proprio cliente che deve necessariamente detenere un conto corrente ovvero un conto di pagamento. La carta consente di effettuare un’ampia gamma di servizi di pagamento presso gli ATM. (ad esempio: visualizzazione saldo conto, ricariche telefoniche, ecc.).

Le operazioni di pagamento o di prelievo di contante sono addebitate nel conto corrente/ conto di pagamento del titolare pressoché contestualmente alla transazione effettuata. Pertanto, nel momento di utilizzo della carta di debito, deve essere disponibile sul conto corrente/ conto di pagamento ad essa collegato il controvalore dell’acquisto effettuato e/o della somma prelevata in contanti.

5.5 I circuiti di pagamento

Il circuito di pagamento, associato alla carta di pagamento, ha la funzione di propagare, attraverso una propria rete di comunicazione, le richieste di spesa, e le rispettive autorizzazioni, dall’esercente all’istituto emittente, e viceversa. Lo stesso circuito verifica anche le operazioni di saldo, ovvero la movimentazione dei conti sulla base delle transazioni effettuate dai singoli titolari presso di esercenti.

I principali circuiti mondialisono: Visa, Cirrus/Maestro, Diners, American Express, mentre i principali circuiti italianisono Bancomat, PagoBancomat, Postamat. I circuiti funzionano secondo uno schema “a quattro parti” l’Aquirer paga una interchange fee all’IUSSER per transazione posta in essere, attraverso una carta di credito o debito; l’esercente corrisponde all’Aquirer una commissione (merchant fee) di norma, di importo superiore alla interchange fee.

Ogni carta di pagamento è vincolata al proprio circuito di appartenenza: le operazioni di acquisto e di prelievo vengono consentite solo se lo sportello automatico ATM o il POS sono convenzionati con il marchio del circuito (italiano o internazionale) riportato sulla carta di plastica. Un esercente convenzionato ad un circuito è comunque tenuto ad accettare sempre pagamenti per mezzo di carte di credito appartenenti a quel circuito.

Il circuito di pagamento è quindi quel canale che trasferisce informazioni sulle carte di credito, e in particolare, consente ai titolari di quest’ultime di richiedere somme di denaro per gli acquisti e approvando tali transazioni con il tramite del POS.

6 “Rimessa di denaro”

(art. 1, co. 2 lett. h septies 1 – n°6 TUB)

“La rimessa di denaro è il servizio di pagamento dove, senza l’apertura di conti di pagamento a nome del pagatore o del beneficiario, il prestatore di servizio di pagamento riceve i fondi dal pagatore con l’unico scopo di trasferire un ammontare corrispondente al beneficiario o a altro prestatore

di servizi di pagamento che agisce per conto del beneficiario e/o dove tali fondi sono ricevuti per conto del beneficiario e messi a disposizione”.

“Il servizio di rimessa di denaro si configura come un incasso e trasferimento

di fondi senza utilizzo di conti di pagamento. Rientra nella fattispecie l'ipotesi del coinvolgimento di un unico prestatore di servizi di pagamento che, eventualmente attraverso la propria rete di agenti, incassa il denaro dal pagatore e lo detiene per conto del beneficiario. I servizi di rimessa vengono usualmente iniziati e conclusi con denaro contante (c.d. "cash in/cash out")”.

Nella pratica:

- La modalità di invio-ricezione delle rimesse “cash-to-cash” prevede che l’ordinante si rechi presso l’Agente in attività finanziaria dell’I.P. o presso una succursale dell’I.P. medesimo e consegni una somma di denaro contante (nel rispetto normativo antiriciclaggio) indicando i dati anagrafici del beneficiario legittimato a ritirare la somma. Quest’ultimo si presenterà presso l’ente pagatore (estero) e incasserà il controvalore previo adeguato riconoscimento del credito;

- Gli agenti dispongono nei confronti dell’I.P. di una sorta di plafond di operatività che corrisponde al denaro incassabile per accettazione di rimessa di denaro. Il denaro, da loro incassato, sarà versato entro la giornata sui conti che l’I.P. intrattiene presso un istituto bancario.

Il trasferimento di denaro tra I.P. e ente pagatore estero viene, di fatto, eseguito tramite operazioni di compensazione effettuate all’interno di una rete di operatori finanziari tra loro collegati; eventuali differenze sono regolarizzate con i bonifici bancari.

7 “Servizi di disposizione di ordini di pagamento”

(art. 1, co. 2 lett. h septies 1 – n°7 TUB)

Servizio che dispone l’ordine di pagamento su richiesta dell’utente di servizi di pagamento relativamente ad un conto di pagamento detenuta presso un altro prestatore di servizi di pagamento.

8. “Servizi di informazione sui conti”

(art. 1, co. 2 lett. h septies 1 – n°7 TUB)

Servizio on line che favorisce informazioni relativamente a uno o più conti di pagamento detenuti dall’utente di servizi di pagamento presso un altro prestatore di servizi di pagamento o presso più prestatori di servizi di pagamento.

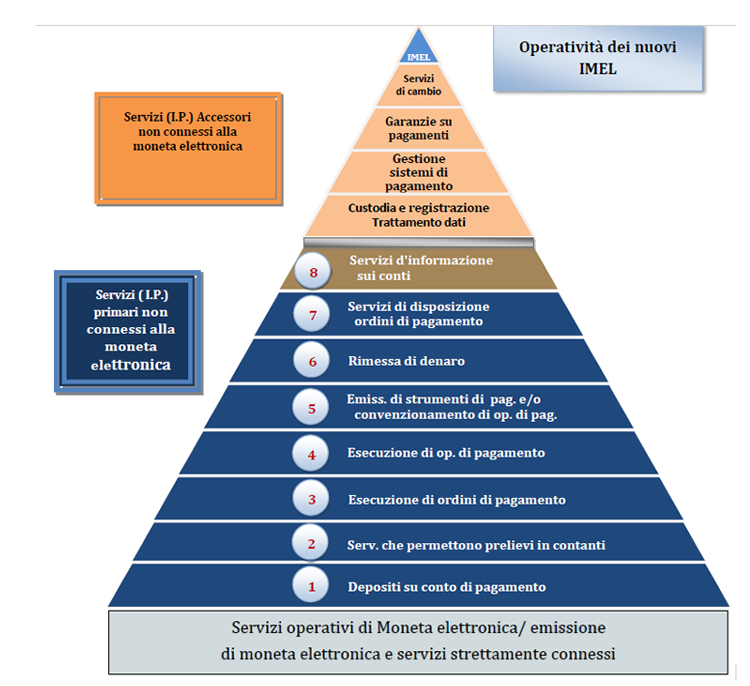

2.1.1 Le atre attività esercitabili - Servizi accessori

Nella prestazione dei servizi di pagamento, gli istituti possono esercitare le seguenti attività accessorie: a) prestazione di servizi operativi e servizi strettamente connessi con i servizi di pagamento prestati, quali, ad esempio: - garanzia dell’esecuzione di operazioni di pagamento; - servizi di cambio; - attività di custodia, registrazione e trattamento di dati; b) gestione di sistemi di pagamento. Gli istituti di moneta elettronica possono prestare servizi operativi e servizi strettamente connessi con l’emissione di moneta elettronica, quali ad esempio: progettazione e realizzazione di procedure, dispositivi e supporti relativi all’attività di emissione di moneta elettronica; - prestazione, per conto di terzi emittenti di moneta elettronica, di servizi connessi con l’emissione di moneta elettronica.

2.1.2 Gli I.P ad operatività limitata ed i servizi che possono erogare

Gli istituti di pagamento a operatività limitata sono quegli istituti la cui media mensile, calcolata sui precedenti dodici mesi, dell’importo complessivo delle operazioni di pagamento eseguite dall’istituto di pagamento, non superi i 3 milioni di euro.

L’istituto di pagamento a operatività limitata:

- può prestare esclusivamente i servizi di pagamento previsti nei punti 6 e 7 dell’articolo 1, comma 1, lett. b) del decreto legislativo 27 gennaio 2010, n. 11;

- non può operare in altri paesi mediante lo stabilimento di succursali, l’impiego di un agente o in regime di libera prestazione di servizi;

- non può concedere finanziamenti in relazione ai servizi di pagamento prestati.

2.2 L’ emissione di moneta elettronica degli IMEL (e servizi non connessi)

2.2.1 Premessa

“Gli IMEL, Istituti di Moneta elettronica, sono le imprese, diverse dalle banche che emettono moneta elettronica.” Essi possono erogare gli otto servizi di pagamento degli Istituti di pagamento e in aggiunta possono emettere la moneta elettronica.

2.2.2 L’emissione di moneta elettronica

Definizione e applicazione

Come riportato precedentemente, la Moneta Elettronica è il valore monetario memorizzato elettronicamente, ivi inclusa la memorizzazione magnetica, rappresentato da un credito nei confronti dell’emittente che sia emesso per effettuare operazioni di pagamento come definite all’articolo 1, comma 1, lettera c), del decreto legislativo 27 gennaio 2010, n. 11, e che sia accettato da persone fisiche e giuridiche diverse dall’emittente. Non costituisce moneta elettronica:

- il valore monetario memorizzato sugli strumenti previsti dall’articolo 2, comma 2, lettera m), del decreto legislativo 27 gennaio 2010, n. 11;

- il valore monetario utilizzato per le operazioni di pagamento previste dall’articolo 2, comma 2, lettera n), del decreto legislativo 27 gennaio 2010, n. 11;

L’attività riservata permette di trasformare immediatamente in moneta elettronica i fondi ricevuti dal richiedete. L’emissione di moneta elettronica è quindi riservata a istituti di moneta elettronica oltre che alle banche.

La moneta elettronica ha le seguenti caratteristiche, in termini di modalità applicative:

- Relativamente alla tipologia di supporto operativo le modalità applicative possono essere:

- Carte “prepagate”;

- Conti “prepagati”.

- Relativamente alla ricostituzione dei fondi che li alimentano le modalità applicative possono essere:

- ricaricabili;

- non ricaricabili.

- Relativamente all’intestazione e l’identificazione del cliente le modalità applicative possono essere:

- anonimi;

- nominativi.

Gli istituti di moneta elettronica possono potenzialmente e contestualmente svolgere le seguenti attività:

- Emettere moneta elettronica;

- Prestare servizi operativi e accessori strettamente connessi all’emissione di moneta elettronica;

Prestare servizi di pagamento non connessi all’emissione di moneta

elettronica e le relative attività accessorie ai sensi dell’articolo 114-octies senza necessità di apposita autorizzazione ai sensi dell’articolo 114-novies.

La moneta elettronica: la carta prepagata

La carta prepagata è uno strumento rilasciato da un IMEL (o una banca) che incorpora un credito nei confronti dell’emittente emesso per effettuare operazioni di pagamento. Per il rilascio della carta prepagata non è necessaria la titolarità di un conto corrente né viene effettuata da parte dell'emittente una valutazione di solvibilità del prenditore della carta.

La “carta prepagata anonima” (non nominativa) può essere ricaricabile oppure non ricaricabile. La carta anonima “non ricaricabile” è avvalorabile a ero 250, aumentato sino a 500 per quanto concerne le operazioni di pagamento nazionali (in attesa di notifica da parte di Banca d’Italia).

La “carta ricaricabile anonima” (non nominativa) ha invece un limite massimo di caricamento pari a 2.500 euro in un anno civile; tuttavia, il cliente deve farsi comunque identificare nel caso in cui ottenga il rimborso o effettui il prelievo di un importo pari o superiore a 1.000 euro ovvero effettui una transazione di importo superiore a 1.000 euro (in attesa di notifica da parte di Banca d’Italia).

La carta nominativa, invece, può essere sempre ricaricabile fino a un valore massimo stabilito di volta in volta dall'emittente. Quale che sia la tipologia di carta prepagata, il cliente ha sempre diritto al rimborso totale degli importi presenti sulla carta stessa al netto di un'eventuale somma trattenuta dall'emittente a titolo di commissione.

La carta prepagata (cosiddetta a spendibilità generalizzata) può essere acquistata presso l’IMEL emittente che, a fini distributivi, si può avvalere anche di soggetti convenzionati.

La carta prepagata può essere utilizzata per effettuare operazioni di pagamento presso negozi o via internet e può essere abilitata anche alle operazioni di prelievo. Queste ultime avvengono generalmente tramite sportelli automatici (ATM).

Il collegamento della carta a un circuito internazionale permette di eseguire le operazioni di pagamento e di prelievo anche all'estero. Tali operazioni vanno a decurtare, contestualmente alle transazioni, l'importo delle somme precedentemente versate dal cliente. La digitazione di un codice segreto (PIN) è sempre richiesta per le operazioni di prelievo. Alcuni emittenti richiedono tale digitazione anche per le operazioni di pagamento superiori a determinati importi.

Generalmente sono previsti presidi di sicurezza a tutela del titolare della carta in caso di furto o smarrimento della stessa (ad esempio: blocco carta).

La carta prepagata è in genere utilizzata se non si dispone o non si vuole usare un conto corrente bancario o postale, se non si dispone dei requisiti per possedere una carta di credito, per effettuare acquisti via internet o telefonici, limitando in questo caso i rischi di frodi all'importo caricato sulla carta (che è generalmente inferiore ai limiti massimi di spesa previsti per le carte di credito e di debito); per il pagamento di beni e servizi di importo contenuto.

I conti prepagati

Il conto di moneta elettronica è un conto prepagato che ha due caratteristiche:

- non può generare interessi attivi per il titolare;

- in quanto prepagato, non può risultare con un saldo a debito per il titolare.

La carta conto prepagata è una carta prepagata “multifunzione” ovvero con funzioni avanzate in quanto permettono di effettuare tutte le principali operazioni senza avere un conto corrente / conto di pagamento. La sua caratteristica è quella di essere carta prepagata ricaricabile e con codice IBAN e in quanto tale è abilitata a svolgere le principali operazioni bancarie, come fare e ricevere bonifici, pagare tributi con F24, MAV, RAV, accreditare lo stipendio e disporre addebiti continuativi (RID). Le operazioni di addebito vengono eseguite solo se sulla carta è presente un saldo sufficiente e non sono soggette ad imposta di bollo.

2.2.3 I servizi “accessori” della moneta elettronica

I servizi “accessori” di moneta elettronica sono rappresentati da:

- Progettazione e realizzazione di procedure, dispositivi e supporti relativi all’attività di emissione di moneta elettronica;

- Prestazione per conto di terzi emittenti di moneta elettronica di terzi connessi con l’emissione di moneta elettronica.

|

|

|

S O M M A R I O |

|

3 |

|

3.1 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3.9 |

|

3.9.1 |

|

3.9.2 |

|

3.10 |

|

3.10.1 |

|

3.10.2 |

|

3.10.3 |

|

3.10.4 |

|

3.10.5 |

|

3.11 |

|

3.12 |

|

|

|

3. Il modello organizzativo e operativo degli «Istituti»

|

|

3.1 Gli assetti proprietari

|

Gli assetti proprietari dell’I.P. e dell’IMEL vanno soggettati a ‘‘verifica’’ del possesso dei requisiti di: reputazione, onorabilità e solidità finanziaria. I soggetti che intendono detenere inizialmente e ovvero acquisire successivamente anche indirettamente, partecipazioni qualificate in un istituto di pagamento o in un istituto di moneta elettronica devono possedere i suddetti requisiti. Bankitalia valuta quindi:

- la qualità (reputazione onorabilità) e la solidità finanziaria di tali soggetti sulla base dei criteri fissati dalle disposizioni di vigilanza;

- “l’eventuale” struttura del gruppo di appartenenza dell’istituto che non sia tale da pregiudicare l’effettivo esercizio della vigilanza sullo stesso.

Per quanto concerne le partecipazioni qualificative, gli I.P. e gli IMEL, sono tenuti a presentare istanza di autorizzazione a Bankitalia, per cui i soggetti che – da soli o di concerto– intendono detenere direttamente o indirettamente, a qualsiasi titolo, partecipazioni al capitale di un istituto che, tenuto conto di quelle già possedute, danno luogo:

a. una partecipazione superiore al 10;

b. alla possibilità di esercitare un’influenza notevole;

c. al controllo, indipendentemente dall’entità della partecipazione.

La Banca d’Italia valuta la qualità del candidato e la solidità finanziaria, al fine di garantire la gestione sana e prudente dell’istituto cui si riferisce il progetto di partecipazione al capitale e il regolare funzionamento dei sistemi di pagamento nonché tenendo conto della probabile influenza del candidato partecipante al capitale acquirente sull’istituto medesimo.

3.2 Il programma di attività e bilanci previsionali

“L’istituto” predispone un programma che illustra:

- i servizi di pagamento che intende svolgere e le modalità di prestazione degli stessi; nel caso d’istituti di moneta elettronica, le attività di emissione di moneta elettronica e i servizi di pagamento non connessi all’emissione di moneta elettronica che intende svolgere e le relative modalità di prestazione;

- le linee di sviluppo dell’attività;

- i principali investimenti attuati ovvero in corso di attuazione;

- gli obiettivi perseguiti e le strategie imprenditoriali che la società intende seguire per la loro realizzazione.

Il programma di attività è accompagnato:

- dalla relazione sulla struttura organizzativa, redatta secondo lo schema previsto;

- dalla descrizione degli specifici servizi di pagamento che l’istituto intende prestare, delle relative caratteristiche, delle modalità di gestione e regolamento delle relative operazioni di pagamento, nonché del sistema di pagamento a cui intende partecipare, secondo quanto;

- per gli istituti di moneta elettronica, dalla descrizione dell’attività di emissione di moneta elettronica e di gestione del relativo circuito;

- dai bilanci previsionali dei primi tre esercizi da cui risultino, tra l’altro: l’ammontare degli investimenti che l’istituto intende effettuare per impiantare la struttura tecnico- organizzativa e le relative coperture finanziarie; le dimensioni operative che l’istituto si propone di raggiungere; i risultati economici attesi; il rispetto dei requisiti prudenziali;

- da una relazione che descriva le misure adottate per tutelare i fondi ricevuti dalla clientela.

Bankitalia può richiedere modifiche del programma quando le linee di sviluppo in esso previste contrastino con la sana e prudente gestione ovvero con il regolare funzionamento del sistema dei pagamenti. Bankitalia, nel rilasciare l’autorizzazione, può altresì fornire altresì indicazioni all’istituto perché quest’ultimo conformi le previste linee di sviluppo della propria attività al rispetto delle regole prudenziali, alle esigenze informative di vigilanza nonché a quelle di regolare funzionamento del sistema dei pagamenti.

3.3 Gli organi aziendali: composizioni e funzioni

Gli “organi aziendali” degli istituti includono: a) l’organo con funzione di supervisione strategica, b) l’organo con funzione di gestione e c) l’organo con funzione di controllo. La funzione di supervisione strategica e quella di gestione attengono, unitariamente, alla gestione dell’impresa e possono quindi essere incardinate nello stesso organo aziendale. Nei sistemi dualistico e monistico, in conformità delle previsioni legislative, l’organo con funzione di controllo può svolgere anche quella di supervisione strategica. Gli organi aziendali hanno le seguenti caratteristiche e funzioni:

- “L’organo con funzione di supervisione strategica” è l’organo aziendale a cui - ai sensi del codice civile o per disposizione statutaria – sono attribuite funzioni di indirizzo della gestione dell’impresa, mediante, tra l’altro, esame e delibera in ordine ai piani industriali o finanziari ovvero alle operazioni strategiche;

- “L’organo con funzione di gestione” è l’organo aziendale o i componenti di esso a cui - ai sensi del codice civile o per disposizione statutaria - spetta o sono delegati compiti di gestione corrente, intesa come attuazione degli indirizzi deliberati nell’esercizio della funzione di supervisione strategica. Il direttore generale rappresenta il vertice della struttura interna e come tale partecipa alla funzione di gestione;

- “L’organo con funzione di controllo” è rappresentato da: il collegio sindacale, il consiglio di sorveglianza o il comitato per il controllo sulla gestione.

Si sottolinea che i compiti e i poteri agli organi aziendali vanno formulati e riportati in modo chiaro e devono essere tali da riflettere l’effettivo funzionamento dell’Istituto, in conformità con le disposizioni di legge e le istruzioni di vigilanza.

3.4 Gli esponenti aziendali: i requisiti richiesti

Gli esponenti aziendali degli istituti (I.P. e IMEL) devono possedere – per tutta la durata della loro carica – i requisiti di professionalità, di indipendenza e di onorabilità previsti all’articolo 26 del TUB richiamato, dall’art. 114 – novies, comma lettera e), e dall’art. 114-quinquies, comma 1, lettera e) del TUB, rispettivamente, per gli istituti di pagamento e per gli istituti di moneta elettronica. L’organo amministrativo dell’istituto verifica il possesso dei requisiti da parte dei soggetti che svolgono funzioni di amministrazione, direzione e controllo e invia copia del verbale della riunione dell’organo amministrativo alla Banca d’Italia.

3.5 Il capitale versato iniziale richiesto agli Istituti

3.5.1 Capitale minimo iniziale degli Istituti di Pagamento

Il capitale minimo iniziale, interamente versato, dell’istituto di pagamento deve essere pari a:

- 20-mila euro, quando l’istituto di pagamento presta solo il servizio di cui al punto 6 dell’articolo 1, comma 1, lett. b) del decreto legislativo 27 gennaio 2011, n. 11;

- 50-mila euro, quanto l’istituto di pagamento presta il servizio di cui al punto 7 dell’articolo 1, comma 1, lett. b) del decreto legislativo 27 gennaio 2011, n. 11;

- 125 mila euro, quanto l’istituto di pagamento presta uno o più dei servizi di cui ai punti da 1 a 5 dell’articolo 1, comma 1, lett. b) del decreto legislativo 27 gennaio 2011, n. 11.

Servizi di pagamento e capitale iniziale versato correlato

|

Capitale iniziale versato dei seguenti servizi |

MIGLIAIA DI EURO |

20 |

50 |

125 |

1 |

Depositi su conti di pagamento

|

|

|

|

2 |

Prelievi su conti di pagamento

|

|

|

|

3 |

Esecuzione di addebiti/operazioni carte di pagamento / Bonifici, presso prestatore servizi di pagamento

|

|

|

|

4 |

Esecuzione di addebiti diritti su linee di credito

|

|

|

|

5 |

Emissione / acquisizione strumenti di pagamento

|

|

|

|

6 |

|

|

|

|

7 |

Servizi di disposizione di ordini di pagamento

|

|

|

|

8 |

Servizi di informazione sui conti

|

|

Si precisa, per una corretta interpretazione, che il capitale inziale versato per l’autorizzazione di più servizi non va sommato algebricamente quello corrispondente ad ogni servizio, bensì va considerato il capitale iniziale maggiore, per tipologia di servizio optato (Esempio: il versamento del capitale iniziale di € 125.000, rappresentando il maggiore degli importi, annovera quindi tutte le tipologie di servizi).

3.5.2 Il capitale versato iniziale richiesto per gli IMEL

Il capitale versato iniziale richiesto per gli IMEL |

|

3.6 Vigilanza prudenziale – Fondi propri e requisito patrimoniale

3.6.1 Elementi significativi della vigilanza prudenziale

L’ammontare deve essere in qualsiasi momento almeno pari (quindi non inferiore a) al requisito patrimoniale complessivo e l’importo dei fondi propri non deve mai essere inferiore al livello del capitale iniziale minimo richiesto per la costituzione dell’istituto.

Agli istituti si applica la disciplina sui fondi propri prevista ai sensi del CRR (Regolamento UE N. 575/2013);

I fondi propri dell’istituto sono costituiti dal Capitale di classe 1 e dal Capitale di classe 2. Il Capitale di classe 1 è composto per almeno il 75 per cento da Capitale primario di classe 1, come definito dall’articolo 50 del CRR; il Capitale di classe 2 è ammesso nel calcolo entro un massimo pari ad un terzo del Capitale di classe 1.

Il Capitale di classe 1 e il Capitale di classe 2 sono composti da elementi positivi e negativi la cui computabilità viene ammessa, con o senza limitazioni a seconda dei casi, in relazione alla qualità patrimoniale riconosciuta a ciascuno di essi. Gli elementi positivi che costituiscono il patrimonio devono essere nella piena disponibilità degli istituti , in modo da poter essere utilizzati senza limitazioni per la copertura dei rischi e delle perdite. L’importo di tali elementi è depurato degli eventuali oneri di natura fiscale.

3.6.3 Criteri per la scelta del metodo di calcolo del requisito patrimoniale

Premessa

Per la determinazione del requisito patrimoniale che l’I.P. deve detenere a fronte dei rischi connessi ai servizi di pagamento prestati sono previsti due metodi di calcolo alternativi: metodo di calcolo “A”, metodo di calcolo “B”. L’I.P. utilizza, in via ordinaria, il metodo di calcolo B. Limitatamente al primo esercizio è prevista la facoltà di adottare il metodo di calcolo A, dandone comunicazione alla Banca d’Italia.

Metodo di calcolo “A”

Il requisito patrimoniale dell’istituto è pari almeno al 10% dei costi operativi fissi dell’anno precedente. La Banca d’Italia si riserva la facoltà di adattare tale obbligo in caso di modifica sostanziale dell’attività dell’impresa rispetto all’anno precedente.

Nel caso in cui alla data del calcolo l’istituto abbia avviato l’attività da meno di un anno, tale copertura è pari al 10% dei corrispondenti costi operativi fissi riportati nel bilancio previsionale allegato al programma di attività, fermo restando il potere della Banca d’Italia di fissare un diverso importo.

Metodo di calcolo “B”

Il requisito patrimoniale dell’istituto è almeno pari alla somma delle quote dei volumi di pagamento (VP) di cui alle seguenti lettere da a) ad e) – in cui VP è pari ad un dodicesimo dell’importo complessivo delle operazioni di pagamento eseguite dall’istituto di pagamento nell’anno precedente – moltiplicata per il fattore di graduazione k sotto indicato:

4% della quota di VP fino a 5 milioni di euro;

2,5% della quota di VP al di sopra di 5 milioni di euro e fino a 10 milioni di euro;

1% della quota di VP al di sopra di 10 milioni di euro e fino a 100 milioni di euro;

0,5% della quota di VP al di sopra di 100 milioni di euro e fino a 250 milioni di euro;

0,25% della quota di VP al di sopra di 250 milioni di euro.

Il fattore di graduazione k è pari a:

- 0,5 quando l’istituto presta solo i servizi di pagamento di cui al “punto 6” (vedi sezione 4.5);

- 1,0 quando l’istituto presta uno o più dei servizi di pagamento di cui ai punti da 1 a 5.

Requisito patrimoniale a fronte del rischio di credito

Gli istituti che concedono finanziamenti, calcolano un requisito patrimoniale pari aggiuntivo al 6% dei finanziamenti erogati.

3.6.4 Requisito patrimoniale a fronte dell’emissione di moneta elettronica

Il requisito patrimoniale a fronte dell’emissione di moneta elettronica è pari al 2 % della moneta elettronica media in circolazione. Quest’ultima è pari alla media dell’importo totale delle passività finanziarie a fronte della moneta elettronica emessa alla fine di ogni giorno nel corso dei sei mesi precedenti, calcolata il primo giorno del mese successivo alla fine del semestre e applicata a tale mese.

Qualora un istituto di moneta elettronica presti anche servizi di pagamento o svolga attività diverse dall’emissione di moneta elettronica e l’importo della moneta elettronica in circolazione non sia previamente noto, l’istituto di moneta elettronica può calcolare il requisito patrimoniale richiesto a fronte dell’emissione di moneta elettronica in base ad una percentuale rappresentativa dell’emissione di moneta elettronica, purché tale percentuale rappresentativa possa essere ragionevolmente stimata in base a dati storici secondo modalità giudicate adeguate dalla Banca d’Italia. Qualora un istituto di moneta elettronica abbia avviato l’attività da meno di 6 mesi il requisito patrimoniale è calcolato sulla base della stima della moneta elettronica in circolazione indicata nel bilancio previsionale allegato al programma di attività.

3.6.5 Requisito patrimoniale complessivo

Gli istituti di pagamento detengono costantemente una dotazione patrimoniale minima complessiva (fondi propri) almeno pari alla somma del requisito patrimoniale a fronte dei servizi di pagamento prestati e del requisito patrimoniale a fronte del rischio di credito. Gli istituti di moneta elettronica detengono costantemente una dotazione patrimoniale minima complessiva (fondi propri) almeno pari alla somma del requisito patrimoniale a fronte dei servizi di pagamento prestati, del requisito patrimoniale a fronte dell’emissione di moneta elettronica e del requisito patrimoniale a fronte del rischio di credito.

3.7 Presidio antiriciclaggio: organizzazione procedure e controlli interni